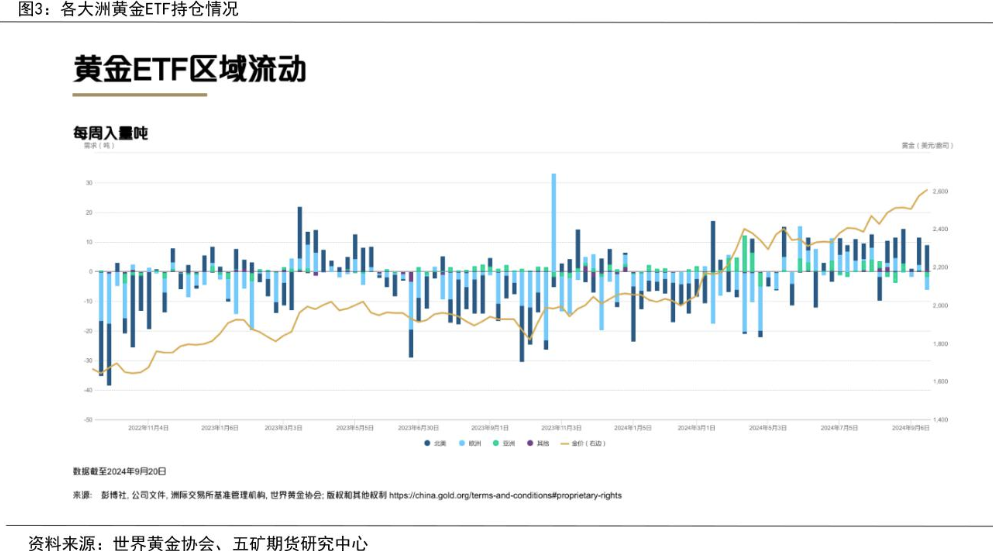

下半年全球黄金ETF资金流向出现“反转”:欧美资金由“待涨而沽”转向“追涨套利”,多因素驱动国内资金加仓“潮涌”

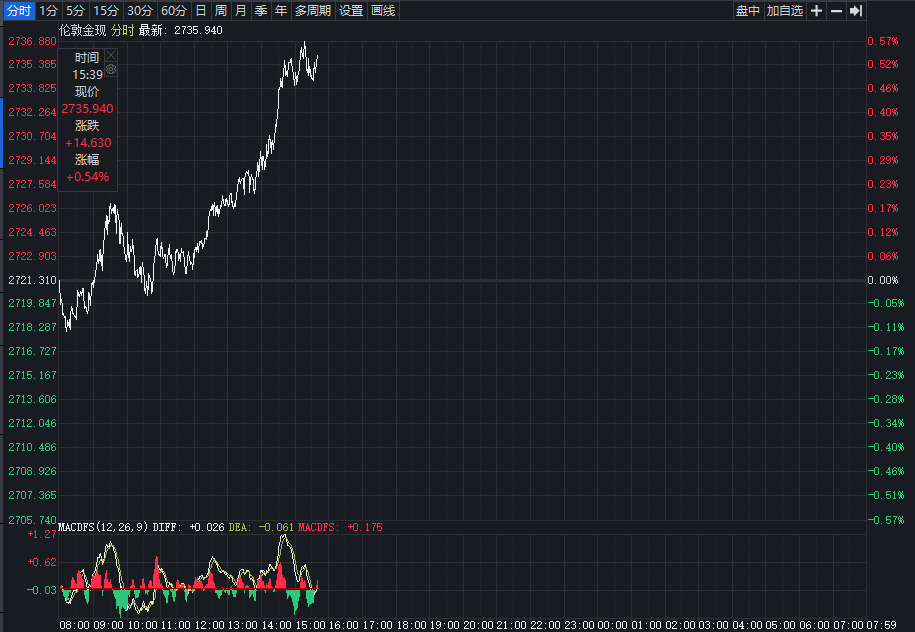

截至10月24日15时30分,伦敦黄金现货交易价格徘徊在2735美元/盎司附近。据悉,10月23日隔夜盘创下了年内高点2758美元/盎司。

本月中旬,瑞银驻新加坡黄金分析师乔尼·特维斯曾表示,他将明年的金价目标定在3000美元/盎司。他认为,“未来一年,投资者持有的黄金仍有较大的增长空间,应该会推高金价。”此外,花旗研究也调高对未来3个月金价走势的预估。考虑到美国就业市场可能进一步恶化、美联储降息、黄金ETF买盘增加,花旗将未来3个月金价从此前的2700美元/盎司上调至2800美元/盎司,未来6—12个月预估值为3000美元/盎司。

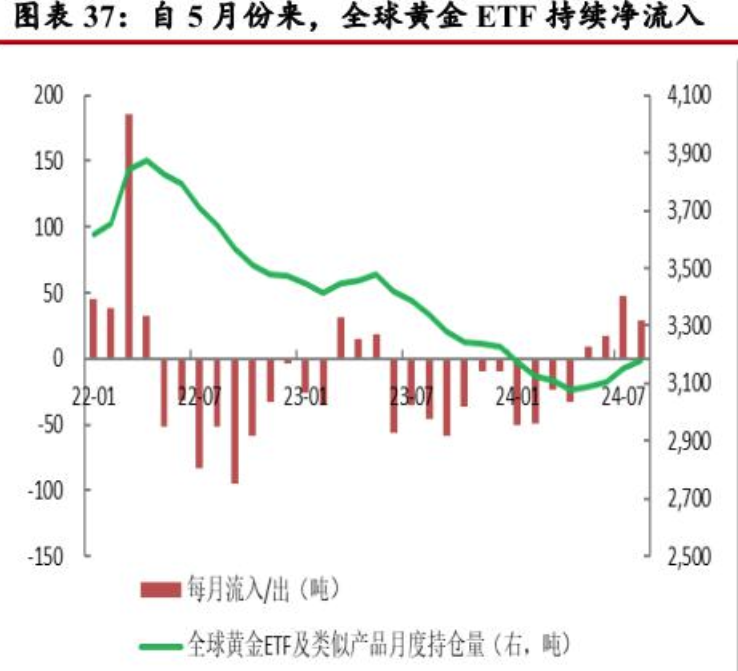

随着金价上涨带来日益可观的“赚钱效应”,全球黄金ETF的“吸金”能力随之增强。

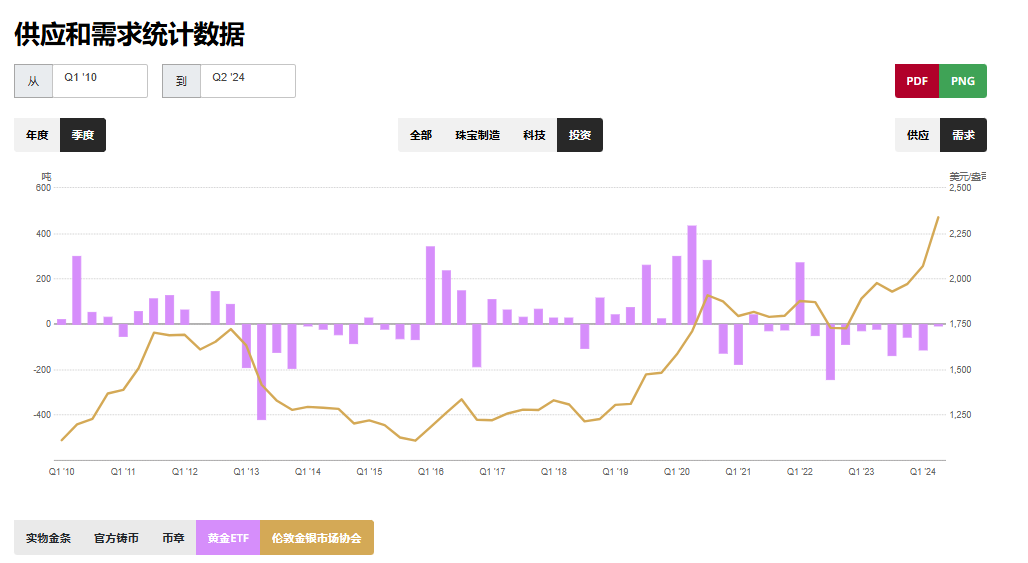

近日,世界黄金协会发布数据显示,随着9月份净流入资金达到14亿美元,全球黄金ETF一改此前的资金净流出状况,年内首次实现资金净流入3.89亿美元。在资金持续流入、金价迭创新高影响下,截至9月底,全球黄金ETF的资产管理总规模达到2710亿美元,再度刷新纪录高点。

一位黄金ETF人士向记者指出,今年以来大量资金流入国内黄金ETF,带来了不小的增量资金;二是欧美市场众多投资者对黄金ETF的交易策略,纷纷从获利回吐转向追涨套利。而另一位业内人士则认为,在美国市场,投资者对黄金的观点已发生根本性改变。

据悉,当前国内投资者与欧美投资者加仓黄金ETF的逻辑存在较大差异。国际方面,一是9月美联储大幅降息50个基点,美元实际利率收窄,大量资金追涨套利;二是金价持续上涨令大量黄金ETF看涨期权被执行,期权在到期日吸引大量资金流入黄金ETF,推高金价;三是全球地缘政治冲突,加剧了欧美资金的避险配置需求。国内方面,国内金饰价格偏高,大量投资者更愿买入投资门槛相对较低的黄金ETF,分享金价上涨红利。

上半年全球黄金ETF净流出67亿美元,国内黄金ETF则迎来资金净流入

世界黄金协会发布的半年度报告显示,2024年上半年,全球黄金ETF累计资金流出量达到67亿美元,创下2013年以来的最大同期资金流出量。今年前2个月,全球黄金ETF资金流出量更是达到57亿美元。

上述黄金ETF人士向记者分析说,过去10多年,欧美投资者在黄金ETF建立了庞大的投资持仓,随着今年以来黄金价格开始迭创新高,他们“逢高减持”“落袋为安”的情绪强烈。其认为,欧美投资者选择抛售黄金ETF的原因,一是近年欧美国家通胀压力较大,部分个人投资者“逢高卖出”补贴家用;二是美联储上半年没有降息,押注美联储年初降息与金价上涨的华尔街投资机构,选择提前结清黄金ETF头寸。

相比而言,上半年国内黄金ETF则迎来资金净流入,对冲了欧美投资者获利回吐所带来的全球黄金ETF资金流出压力。数据显示,今年前6个月,国内黄金ETF市场累计流入约170亿元人民币(约23亿美元),创下有史以来最强劲的上半年表现。与此同时,黄金ETF总持仓也随之大幅增加31吨。

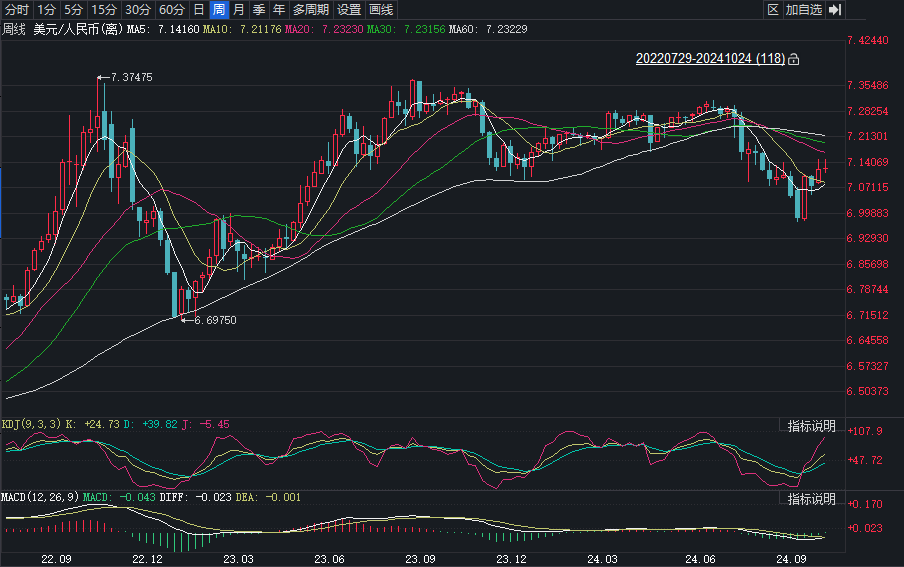

一方面,上半年黄金价格持续上涨导致金饰价格水涨船高,消费者面对金饰价格“居高不下”,转而选择投资门槛更低、黄金变现能力更强的黄金ETF;另一方面,上半年股市低迷,部分投资者将资金投向黄金ETF,选择黄金作为其投资方向。此外,上半年人民币汇率有所贬值,人民币计价的黄金价格随其上涨,部分投资机构加仓黄金ETF,以应对人民币汇率贬值风险。

“尽管上半年国内黄金ETF市场净流入约23亿美元,但欧美市场投资者获利回吐力度较大,上半年全球黄金ETF的资金流失状况仍然严峻。”前述黄金ETF人士指出。不过,随着黄金价格迭创新高,二季度以来欧美市场黄金ETF的资金净流出量开始减少,越来越多欧美投资者的交易策略从“获利了结”变成“持有待涨”。

下半年欧美资金由“待涨而沽”转向“追涨套利”

7月起,全球黄金ETF的资金流向出现“拐点”。北美地区,黄金ETF突然一改过去两个月的资金流出状况,在7月实现20亿美元的资金净流入;欧洲地区,黄金ETF资金净流入额在7月达到12亿美元,创下2022年3月以来的单月最高值。欧美投资者共同买入,当月全球黄金ETF的资金净流入量达到37亿美元,创下2022年4月以来单月最大资金净流入额。

前述黄金ETF人士认为,“欧美投资者在单月净买入黄金ETF的状况,不多见。”5-6月份,尽管欧洲黄金ETF率先恢复资金净流入,但美国市场黄金ETF仍保持资金净流出,市场依然相信“获利回吐”交易情绪对欧美黄金ETF市场产生较大的影响;7月,欧美投资者实现净买入黄金ETF,市场意识到,欧美投资者对黄金ETF的交易态度,不是“获利了结”“待涨而沽”,而是“追涨套利”。

在其看来,7月之所以成为欧美投资者重新调整黄金ETF交易策略的重要转折点,主要受三点因素影响。一是7月起,美联储9月降息预期骤然增加,重新激发买涨黄金获利的情绪;二是全球地缘政治冲突升级,欧美投资者避险投资需求进一步增加;三是金价上涨,大量黄金买涨期权被执行,在期权到期日,大量欧美资金涌入黄金ETF市场,进一步推高金价,为其持有的看涨期权行权创造更高收益。

该黄金ETF人士还透露,7月以来欧美市场黄金ETF双双迎来资金净流入,也是欧美对冲基金与资管机构调仓布局下半年投资策略的结果。在国际地缘政治风险、美联储下半年降息概率增加等因素影响下,6月多家欧美对冲基金与资管机构决定在下半年增加黄金配置,并在7月集体增加了黄金ETF持仓。

世界黄金协会中国区CEO王立新此前接受记者采访时表示,黄金价格具有一定的独立走势,且与其他大类资产的价格波动相关性相对较低,因此在国际地缘政治风险升级期间,众多全球投资机构都会将黄金作为重要的避险配置组成部分。

记者注意到,随着7月黄金迭创新高,欧美资金的避险投资、押注美联储降息的套利交易情绪日益高涨,全球黄金ETF持续迎来资金净流入,令年内资金流出量持续收窄。

世界黄金协会曾表示,8月全球黄金ETF资金净流入量达到21亿美元,创下连续四个月的资金流入。其中,北美、欧洲、亚洲等地区均出现资金净流入,尤其是欧美市场的黄金ETF资金净流入量最多。当月北美与欧洲地区的黄金ETF资金净流入量分别达到14亿美元与3.62亿美元,高于亚洲地区的3.2亿美元。

今年9月底,在金价迭创新高引发欧美资金“追涨套利”盘持续增加的驱动下,全球黄金ETF扭转了年内资金净流出的局面,实现年内资金净流入3.89亿美元。其中,北美地区投资者继续向黄金ETF“追加”14亿美元的投资。

“这反映在9月美联储降息50个基点后,美国投资机构纷纷押注美联储年内仍将继续降息,基于美元实际利率收窄幅度将高于市场预期,买涨黄金、加仓黄金ETF获利的情绪进一步增强。”前述黄金ETF人士指出。

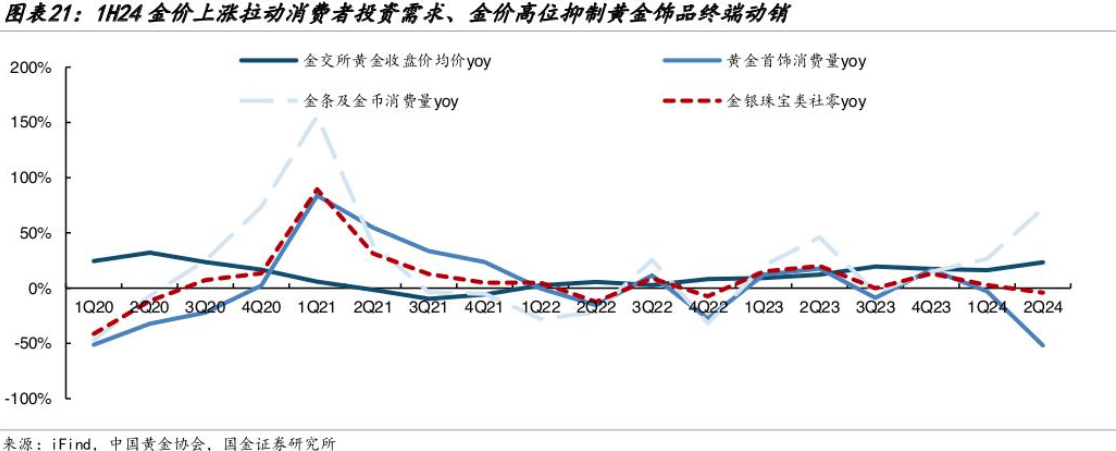

“金融属性”对冲“商品属性”,金价“高不可攀”令金饰需求持续下滑

随着资金持续涌入全球黄金ETF推动后者黄金持有量增加,它能否抵消高金价环境下的金饰需求走弱状况,备受市场关注。

受金价迭创新高影响,中国等黄金消费大国都面临金饰需求回落的状况。截至10月23日,境内部分金店的金饰零售价已突破800元/克,令不少消费者感到金价“高不可攀”。

一位上海地区金店负责人向记者指出,除了深圳水贝、北京菜百等地区部分门店柜台主动提供力度更大的金饰加工费优惠折扣,吸引部分消费者前往购买。当前,迭创新高的金饰价格对不少城市金店销售额构成较大的影响。

他表示,“10月前三周,我们门店的营收额较9月同期又下滑约20%,现在我们主要出售小克数的金豆产品,力争能创造一些销量覆盖日常经营开支。”

据悉,今年前9个月,上海黄金交易所黄金出库量为1127.76吨,同比减少约11.14%,显示在高金价环境下,下游金饰加工产业景气度与金饰消费需求都面临较大的回调压力。与此形成反差的是,国内黄金ETF市场基本延续资金净流入状况。

前述黄金ETF人士指出,“除8月因债市回调,投资者赎回黄金ETF避险,当月黄金ETF资金净流出约20亿元。今年其他月份国内黄金ETF均保持资金净流入。”此前,市场一度担心8月理财产品赎回压力延续会导致黄金ETF资金净流出状况加剧,但9月国内黄金ETF迅速恢复为资金净流入7.94亿元。

其认为,尽管当前迭创新高的金价正吸引越来越多国内投资资金流入黄金ETF,但其带来的黄金持仓增量,未必能完全抵消金饰需求下滑状况。

此外,王立新在接受记者专访时也表示,金饰需求占到国内黄金需求的约50%;但面对上半年国内金饰需求下滑,投资型金条金币购买需求相对旺盛,加之黄金ETF保持资金净流入,国内黄金市场需求会相对平稳地发展。

其认为,在高金价环境下,黄金“金融属性”所带来的投资需求增加,某种程度能有效对冲黄金“商品属性”所造成的金饰需求回落,确保黄金需求延续平稳发展状况。

而上述黄金ETF人士还指出,当前越来越多华尔街投资机构,正密切关注全球黄金ETF的最新资金净流入趋势。过去,欧美资金对黄金ETF采取获利回吐举措,对金价回调构成较大的“拖累”;但如今欧美投资者开始加仓黄金ETF追涨套利,亚洲地区继续增加黄金ETF投资,就市场交易情绪而言,或将给金价继续“坚挺”构成新的支撑。

免责声明:本文章由会员“极目新闻”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系